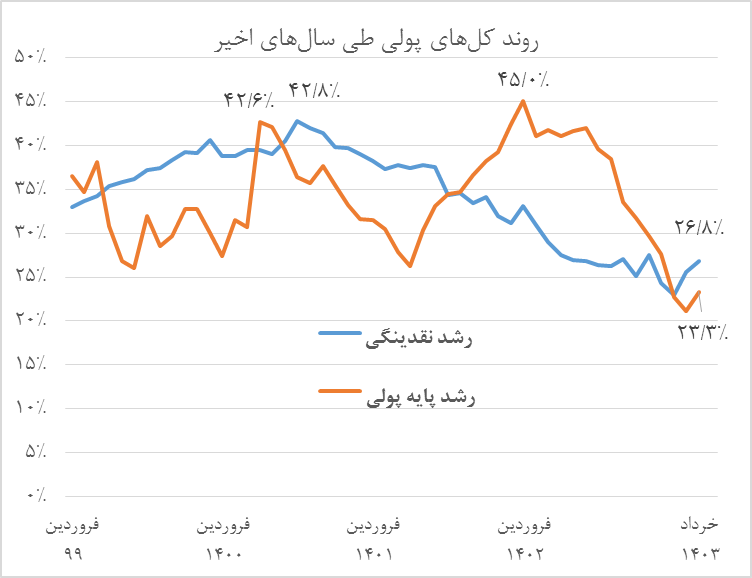

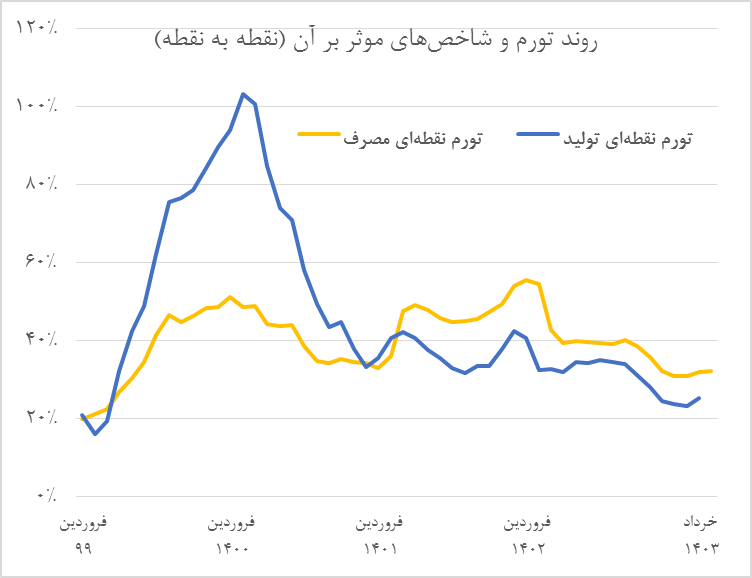

به گزارش روز شنبه اگزیم نیوز، سه سال پیش در چنین روزهایی، عوامل بنیادین تورم از جمله شاخصهای پولی در یکی از بدترین شرایط خود طی نیم قرن اخیر بودند و نرخ رشد پایه پولی و نقدینگی از مرز ۴۰ درصد فراتر رفته بود. وضعیت به حدی بحرانی بود که بسیاری از کارشناسان، بروز تورم سهرقمی و افتادن کشور به مهلکه ابرتورم را محتمل میدانستند. رشد نقدینگی ۴۲.۸ درصدی در مهرماه سال ۱۴۰۰، رشد افسارگسیخته نرخ ارز، کسری بودجه شدید دولت، ناترازی نظام بانکی، کاهش شدید درآمدهای ارزی و بسیاری عوامل دیگر، شرایطی را ایجاد کرده بود که نرخ تورم طبق آمارهای بانک مرکزی در تابستان ۱۴۰۰ به حدود ۶۰ درصد رسیده بود که رکورد بیسابقه در ۷۰ سال قبل از آن بود. این عدد البته در حالی ثبت شد که دهها میلیارد دلار ارز ترجیحی تخصیص داده شد که بین ۱۰ تا ۱۵ واحد درصد از تورم را در خود پنهان کرده بود. تورم ۶۰ درصدی در تابستان ۱۴۰۰ در شرایطی شکل گرفته بود که با توجه به وضعیت وخیم عوامل موثر بر تورم، نظیر رشد نقدینگی، کسری بودجه هنگفت دولت، بحران ارزی، ناترازی نظام بانکی و ...، امکان بالاتر رفتن آن و گرفتار شدن اقتصاد کشور به بحران ابرتورم نظیر ونزوئلا بیش از هر زمان دیگری وجود داشت.

نرخ رشد نقدینگی به عنوان مشهورترین عامل موثر بر تورم در ادبیات رایج اقتصادی در نیمه سال ۱۴۰۰ به یکی از بدترین ارقام خود در دهههای اخیر، یعنی ۴۲.۸ درصد رسیده بود. همچنین در تیر و مرداد ماه ۱۴۰۰، نرخ رشد پایه پولی هم از مرز ۴۰ درصد فراتر رفته بود. ناترازی بودجه ۱۴۰۰ به گواه مسئولان وقت سازمان برنامه و بودجه به حدود ۴۶۰ هزار میلیارد تومان رسیده بود که نظیر آن تنها در سال پایانی جنگ مشاهده شده بود. از دیگر سو، ناترازی نظام بانکی هر سال شدیدتر میشد.

محمدرضا فرزین یکسال پیش از آنکه مسئولیت ریاست کل بانک مرکزی را بر عهده بگیرد، در جایگاه مدیرعامل بانک ملی و در جمع مدیران بانکی کشور، عمق بحران ناترازی نظام بانکی را اینگونه آشکار کرد: ناترازی دلایل مختلف دارد که یک بخش آن ناشی از عدم کفایت سرمایهای است که محقق شده و بخشی دیگر ناشی از داراییهای موهومی است که در بانکها وجود دارد، بخش دیگر آن مربوط به مطالبات از دولت و بخشی مربوط به منابع برای پوشش زیان است و مجموع اینها را به عنوان ناترازی جمع کردند و در سال ۱۳۹۹ به ۱۱۳۰ همت رسید.

این شرایط البته تنها بخشی از بحرانهایی بود که در سال ۱۴۰۰، تورم را به رقم بیسابقه ۶۰ درصد رسانده و در معرض سه رقمی شدن قرار داده بودند. ناترازی صندوقهای بازنشستگی و ناترازی انرژی نیز از دیگر بحرانهایی بود که در پایان دهه ۹۰ اوج گرفته بود و چشمانداز تورم در سالهای آتی را تیره و تار کرده بود.

دولت در میانه این شرایط با به کارگیری ترکیبی از سیاست پولی و مالی، توانست کشور را از وضعیت اضطرار تورمی در ۱۴۰۰ به وضعیت نسبتا باثبات در سال ۱۴۰۳ برساند. مروری بر مهمترین عوامل موثر بر تورم، توفیق دولت و به طور خاص بانک مرکزی در مهار عوامل کلیدی موثر بر تورم را نشان میدهد.

آخرین آمارها نشان میدهد نرخ رشد نقدینگی که در مهرماه سال ۱۴۰۰ به ۴۲.۸ درصد رسیده بود، در خرداد امسال به ۲۶.۸ درصد کاهش یافته است. همچنین نرخ رشد پایه پولی پس از یک رشد مقطعی که بخش مهمی از آن به دلیل افزایش نرخ ذخیره قانونی بانکها بود، در پایان خرداد امسال به ۲۳.۳ درصد رسید.

تداوم اجرای سیاست کنترل مقداری ترازنامه بانکها، افزایش نسبت سپرده قانونی، تقویت نظارت بر بانکها، حل و فصل سه موسسه اعتباری ناتراز و برخی اقدامات دیگر، از جمله تدابیر بانک مرکزی برای مهار کلهای پولی موثر بر تورم طی ۳ سال اخیر بود.

ناترازی مالی دولت هم در این مدت کاهش قابل توجهی داشت. دولت در طول نزدیک به ۳ سال گذشته، از دو مسیر اقدام به کاهش چشمگیر کسری بودجه کرد. اولین اقدام، کنترل رشد هزینهها بود. این موضوع به ویژه برای هزینههای جاری به مراتب پُررنگتر بود. رشد حقوقها در لوایح و قوانین بودجه ۳ سال اخیر به مراتب کمتر از تورم بود. در برهه اجرای بودجه هم، دولت از طریق مدیریت تخصیص بودجه، تا حد ممکن مانع اضافه برداشت از بانک مرکزی شد. در بخش منابع هم دولت با احیای درآمدهای نفتی و مالیاتی، بخش بزرگی از ناترازی مالی خود را جبران کرد. احیای دیپلماسی انرژی و اصلاح روش فروش نفت، اصلاح نظام مالیات به ویژه از طریق هوشمندسازی و کاهش فرارهای مالیاتی، باعث رشد چشمگیر درآمدهای دولت در این سه سال شد به حدی که سهم منابع پایدار از بودجه به حدود ۶۰ درصد افزایش یافت. همچنین مقایسه ارقام بودجه ۱۴۰۳ با سال قبل از آن نشان میدهد تراز عملیاتی که تفاوت میان درآمدها و هزینههای جاری است، از حدود ۴۵۰ همت در بودجه ۱۴۰۲ به ۳۰۰ همت در بودجه سالجاری کاهش یافته که کمترین ناترازی عملیاتی در ۱۰ سال اخیر به شمار میرود.

علاوه بر این موارد، دولت اقدامات مختلفی برای کاهش ناترازیهای دیگر از جمله ناترازی بانکها و صندوقها انجام داد. تسویه حدود ۲۰۰ همت بدهی دولت به تامین اجتماعی و همچنین افزایش سرمایه بانکهای دولتی، بخشی از ناترازی این حوزهها را جبران و از تشدید فشار آنها بر تورم جلوگیری کرد.

یکی دیگر از اقدامات انجام شده برای مهار تورم طی ۳ سال اخیر، بازگرداندن ثبات به بازار ارز و کنترل رشد نرخ ارز بود. اجرای سیاست تثبیت اقتصادی با محوریت تثبیت ارزی، سیاستی بود که بانک مرکزی در یکسال و نیم اخیر به اجرا گذاشت و باعث شد نوسانات ارزی به میزان چشمگیری کاهش یابد. راهاندازی مرکز مبادله ارز و طلا، تقویت حکمرانی ارزی در بازار و حذف بازیگران ناسالم، تخصیص ارز ترجیحی به نیازهای ضروری مردم، پیگیری دیپلماسی ارزی و آزادسازی ارزهای مسدود شده، برخی از مهمترین اقدامات سیاستگذار برای حاکم کردن ثبات در بازار ارز بود.

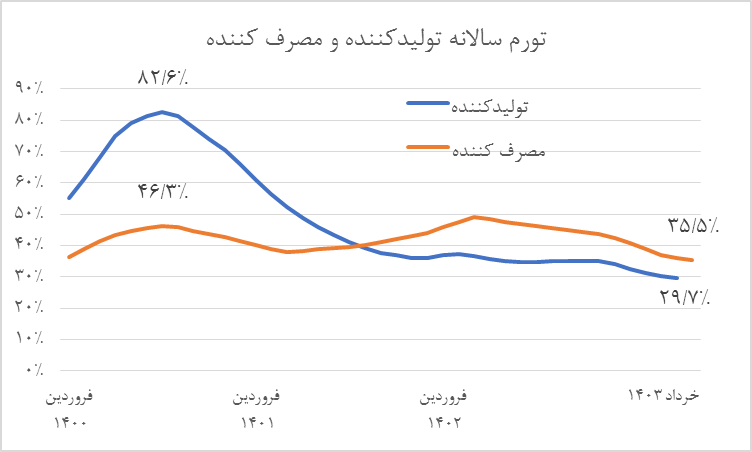

مجموع این اقدامات و برخی دیگر باعث شد نرخ تورم سالانه مصرفکننده که طبق آمارهای مرکز آمار در تابستان ۱۴۰۰ به ۴۸ درصد رسیده بود، در مسیر نزولی قرار گرفته و در پایان تیر ماه امسال ۳۵.۵ درصد کاهش یابد. همچنین نرخ تورم سالانه تولیدکننده هم پس از حدود ۴ سال به کانال ۲۰ درصدی بازگشته و به ۲۹.۷ درصد در پایان خرداد امسال رسیده است. این ارقام نشان میدهد اکنون نه تنها تورم، بلکه مهمترین عوامل موثر بر آن در مسیر ثبات قرار گرفته و هرچند هنوز به وضعیت مطلوب نرسیده و تا آن راه زیادی باقی مانده، اما از وضعیت بحرانی سال ۱۴۰۰ فاصله معناداری گرفته است.

چالشها و الزامات کنترل رشد نقدینگی در ۱۴۰۳

طبق اظهارات رئیس کل بانک مرکزی، هدفگذاری سیاستگذار پولی برای رشد نقدینگی در سالجاری ۲۳ درصد با دامنه نوسان دو درصد تعیین شده است. تعیین دامنه نوسان دو درصد هم نشان میدهد بانک مرکزی بسته به وضعیت بخش حقیقی اقتصاد، اقدام به تنظیم سیاست پولی خود میکند. بدین ترتیب در صورت نبود شوکهای رکودی، بانک مرکزی به سمت محدودتر کردن رشد نقدینگی به سمت نرخ ۲۱ درصدی خواهد کرد و در صورت بروز مخاطرات رکودی، اقدام به تعدیل سیاست انقباضی پولی خود کرده تا کمترین آسیب از این ناحیه متوجه تولید شود.

با توجه به رسیدن نرخ رشد نقدینگی به ۲۴.۳ درصد در پایان ۱۴۰۲، هدفگذاری جدید به نوعی نشانگر آن است که سیاستگذار پولی تلاش میکند در چارچوب بسته سیاستی تثبیت، اقدام به تثبیت رشد کلهای پولی در میانگین بلندمدت و سپس هدایت آن به سمت ارقام پایینتر کند.

با تمام این شرایط، اما تحقق هدف جدید، بدون چالش نخواهد بود. تداوم کسری بودجه دولت با توجه به افزایش سقف بودجه در مجلس، فروش مقدار قابل توجهی اوراق دولتی بر اساس قانون بودجه، تشدید عطش نقدینهخواهی بخش حقیقی ناشی از به درازا کشیدن سیاست انقباضی پولی، ناترازی بخشی از شبکه بانکی و تداوم تمرکز تامین مالی اقتصاد از شبکه بانکی، از جمله مهمترین چالشهای پیش روی بانک مرکزی برای تحقق هدف سالجاری است.

در چنین شرایطی، رعایت برخی الزامات میتواند کمک شایانی به سیاستگذار پولی برای محدودتر کردن رشد نقدینگی در سالجاری بدون تحمیل صدمه به بخش حقیقی کند. از جمله مهمترین این الزامات، گسترش حداکثری ابزارهای تامین مالی زنجیرهای است. طی سالهای اخیر، برخی ابزارهای تامین مالی زنجیرهای نظیر اوراق گام، برات الکترونیک و فاکتورینگ راهاندازی شده، اما هنوز استفاده از آنها توسعه نیافته است. با توسعه این ابزار، نیاز نقدینهخواهی به میزان چشمگیری کاهش یافته و بدین ترتیب، تقاضای نقدینه خواهی کاسته شده و فشار بر شبکه بانکی کمتر میشود.

لازمه دیگر موفقیت بانک مرکزی، همراهی دستگاههای دیگر دولت و حتی فراتر از دولت است. مهمترین حوزه همکاری دستگاههای دیگر با بانک مرکزی برای این هدف، اصلاح بودجه با هدف کنترل هزینهها و همچنین کاهش فروش اوراق و در نهایت اجرای هر چه بهتر بودجه با هدف جلوگیری از استقراض مستقیم دولت از بانک مرکزی و همچنین فشار بر شبکه بانکی است. با تحقق این شرط، بخش بزرگی از موانع پیش روی تحقق هدفگذاری سالجاری برطرف خواهد شد.

شرط دیگر ثبات کلهای پولی، ساماندهی نظام پولی در موضوع ناترازی است. احیای بانکهای ناتراز و حل و فصل بانکهای غیرقابل احیا، کارآمدی سیاستهای پولی بانک مرکزی را افزایش داده و تثبیت شاخصهای پولی در سالجاری و سالهای آتی را تا حد زیادی تضمین میکند. در این زمینه، قانون جدید بانک مرکزی، امکان خوبی برای سیاستگذار جهت نظارت، مدیریت و در صورت لزوم حل و فصل بانکهای ناتراز را در اختیار بانک مرکزی قرار داده که در صورت همراهی دیگر نهادها و سایر قوا، اجرایی خواهد شد.

لازمه دیگر تحقق هدفگذاری رشد نقدینگی، پُررنگ شدن نقش بازار سرمایه در تامین مالی اقتصاد است. آخرین آمارها نشان میدهد بیش از ۹۰ درصد تامین مالی در کشور بر عهده شبکه بانکی است. گسترش نقش بازار سرمایه میتواند با کاهش فشار بر شبکه بانکی، آثار انقباضی سیاست کنترل رشد ترازنامه را به حداقل رسانده و کنترل تورم همزمان با رونق اقتصادی را محقق کند.

شاید یکی از مهمترین جنبههای سیاست پولی در سال جدید، مدیریت انتظارات تورمی است. آخرین آمارها نشان میدهد رشد حجم پول که در ابتدای سال گذشته و در بحبوحه التهابات بازار ارز وارد کانال ۷۰ درصدی هم شده بود، در پایان دی به ۲۳.۸ درصد کاهش یافت که به وضوح فروکش کردن انتظارات تورمی پس از برقرار شدن آرامش در بازار ارز را نشان میدهد. با توجه به تاثیر مستقیم و البته فوری رشد حجم پول بر تورم، مدیریت انتظارات تورمی، بخش مهمی از سیاست پولی بانک مرکزی در سالجاری خواهد بود.

نظر شما